【仲介手数料最大無料】不動産流通システムREDS宅建士/CFP/1級ファイナンシャル・プランニング技能士/公認不動産コンサルティングマスターの堤 延歳(つつみ のぶとし)です。社会人スタートは教育業界で約10年。その後、不動産業界での門を叩いてからは今年で18年目となりました。

今回も資格のことについて触れさせていただきたいと思います。

金融業界では必須の資格、ビジネスパーソンに限らず主婦や学生さんにも人気資格として定番になってきた「ファイナンシャルプランナー」についてです。

ブログなので都合4回に分けて書きたいと思います。今回は第3回目です。

第1回(6月11日投稿済み)

① 実は誰でも名乗れる「ファイナンシャルプランナー」

② FPってどういう資格で、何をアドバイスできる人なの?

第2回(6月18日投稿済み)

③ FP資格を取ろうと思ったきっかけは?

④ FP資格取得の勉強方法は?勉強時間はどれくらいかかるの?

第3回(6月25日)← NEW!

⑤ なぜ最近、士業(弁護士・税理士・社労士・行政書士・中小企業診断士など)の人たちがFP資格を取得しているの?

⑥ 学習指導要領改訂により2022年から高校でも「お金の授業」がスタート!

第4回(7月2日投稿予定)

⑦ FPは利益相反取引をしてはならない!(=両手仲介はしない!)

⑧ 本当の意味でのFP資格の活かし方

第2回目ではファイナンシャルプランナー(以下FPと略します)の資格についてその勉強方法やシステムについて書かせて頂きました。

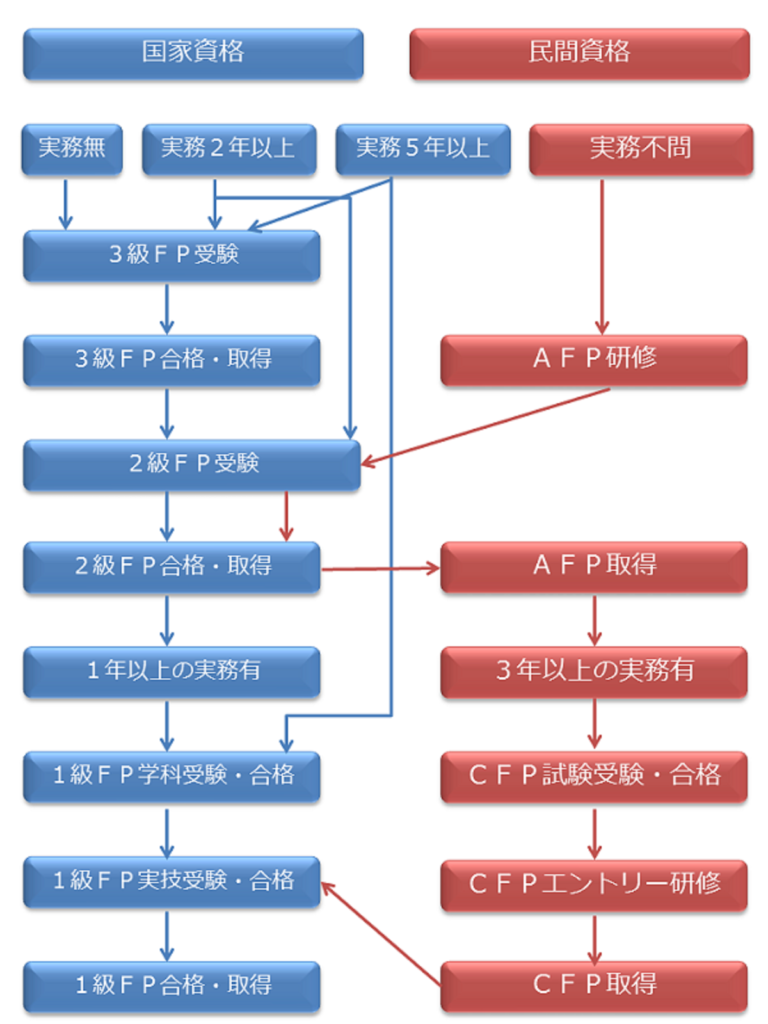

もう一度復習しますとFP資格は国家資格(厚生労働省管轄)と民間資格(日本FP協会主催)が共存しているシステムという、資格試験においてはなかなか珍しい立ち位置にあります。

なぜ国家資格と民間資格が共存しているのか?その具体例をあげます。なんとCFP試験に合格すると、国家資格である1級ファイナンシャル・プランニング技能士試験の学科試験が免除となります。ちなみにFP1級学科試験の合格率は例年10%程度です。私が知らないだけなのかもしれませんが、多々ある国家試験の中でも、民間資格を取得することで国家試験が免除になるという例をあまり聞いたことがありません。第1回目でも触れましたがおそらくFPの歴史において、民間資格であるAFPやCFPの方が国家資格であるFP技能士より歴史が古いのでそのような調整がされたのではないかと推測してます。

あとは1級ファイナンシャル・プランニング技能士試験の実技試験を受験して合格すれば、晴れて【1級ファイナンシャル・プランニング技能士】という名称を名乗ることができます。この実技試験の合格率は例年85~95%あります。ただ受験者全員がFP1級学科試験合格者かCFP6課目合格者なので意外と油断はできない数字です。余談ですが落ちると周りから、「え?実技試験落ちたんですか~?」口が悪い人だと「あの合格率でどうやれば落ちることができるんですか~?」と高い確率でいじられます。今のところ、私の周りでは実技試験を2回受けた人を見たことがありません。本人が黙っているだけなのかもしれませんが・・・

また話が完全に脱線しておりますのでそろそろ本題に入ります(今回は⑤と⑥です)

なぜ最近、士業(弁護士・税理士・社労士・行政書士・中小企業診断士など)の人たちがFP資格を取得しているの?

前回でも掲載しましたが、まずこのフローチャートを見て下さい。

この図の右側の下の方に「CFPエントリー研修」という文言があります。

CFP資格はCFP試験に合格しただけでは実はその資格を名乗ることができません。CFPの認定を受けるためには、基本的には「AFP認定者」「CFP試験6課目合格」「実務経験3年以上」「CFPエントリー研修を修了」という4つの条件をクリアする必要があります。

この中の「CFPエントリー研修」というのは日本FP協会が主催する実務研修のことで、各自がWEB上で学習をすすめる「通信研修」と、実際に顔をあわせてロールプレイングなどを行う「集合研修」の2つから構成されており、両方を受講することで晴れて修了となります。今回はこのCFPエントリー研修の「集合研修」での出来事を少々お話いたします。

CFPエントリー研修ではCFP6課目合格者が会場に集まって18人ずつにクラス分けされます。そしてメンターと呼ばれる講師2人とともに相談実務の内容を教わります。まず集合研修の前に自己紹介をするのですが、一番多かったのが銀行・証券・保険などの金融業界が約半分、そして不動産業界は私だけ、ここまでは予想しておりましたがその18人の中に独立開業している現役の弁護士・税理士・社労士・中小企業診断士が含まれていたことに少し驚きました。ちなみに参加者の平均年齢は30代後半から40代前半といったところです。

自己紹介のあとは、お題を与えられて1回15分程度のロールプレイング(2人1組)開始です。1人はFP役、もう1人は相談役を演じてお互い交互に役を変えてやるわけですが、私の相手はなんと現役の弁護士さんでした。お題は「ディンクスの住宅取得プランについて」だったと記憶しております。ロールプレイングなので正解を問うわけではなくFPの倫理に反しない公正中立な立場でアドバイスすることが求められます。

ロールプレイングが終わったあと、30分~40分くらいかけて1人ずつ感想を述べていくのですが18人いると18通りの考え方があって非常に興味深いものでした。そのあと、講師が選んだ1組が代表して全員の前でロールプレイングを披露することになるのですが、講師とはなるべく目線を合わせないように当てられないようにしていたにもかかわらず、「じゃーこの中に不動産関係の方が1人いらっしゃいますので前に出てぜひ模範をお願いします」と言われて、顔が引きつったことは今となっては良い思い出です。

そんな感じで半日かかって行われたCFPエントリー研修も無事終わりました。今はコロナ禍なのでCFPエントリー研修自体がe-ラーニングに切り替わってるそうです。相手役となったその弁護士さんとは最寄り駅まで一緒に帰ったのですが、「なぜ現役の弁護士さんがFP資格を取得したのか?」気になったので聞いてみました。

弁護士さんが言っていたのは「生命保険、損害保険、労災、株や投資信託、不動産、相続、事業承継、税金あたりのことをCFP試験で勉強したでしょ?それってどれも弁護士であれば仕事で触れることがある分野なんだよね~。なので弁護士業務とFP試験ってかなり親和性があるように思う」とのことでした。

たしかに弁護士の他にも、税理士であれば税務相談、社労士であれば年金相談、中小企業診断士であれば中小企業の事業承継・経営コンサルなどに関わるわけでFP資格と親和性が高いのも頷けます。

前回触れたスタディグループ(SG)でも参加者の中に士業の方が多いのは事実で、特に税理士さんが多いのもFPと親和性が高い職種だからだと言えそうです。

このスタディグループに所属すると士業の方と交流ができるので税金のことや法律のことで分からないことがあるとその場ですぐ聞いたりすることができます。AFP資格やCFP資格の取得者はぜひ参加することをおすすめ致します。(宣伝!)

次のテーマに行きます。

学習指導要領改訂により2022年から高校でも「お金の授業」がスタート!

ご存じの方も多いかもしれませんが、テレビや新聞などでも報道されているとおり、2022年度から高校のカリキュラム(学習指導要領)が変わり、家庭科で「資産形成」について学ぶことになりました。今までは消費者の視点からカード破産やねずみ講などの経済活動において失敗をしないことなど家計教育中心の内容でしたが、2022年からはリスク管理も踏まえた家計管理や基本的な金融商品の特徴もカリキュラムに含まれるとのことです。つまり高校の授業で株式、債券、投資信託などについて学ぶことになります。

簡単に言うと今までは「無駄遣いをしない」「うまい話しなどにだまされない」といった消費者目線の教育でしたが、これからは資産形成という投資家目線の教育にシフトする形となります。

それから民法改正により2022年からは成人の年齢が18歳に引き下げられます。

18歳が未成年者であるとされていると、何らかの契約をしようとするとき、契約書に「保護者の署名欄」があったかと思います。これは保護者が同意をしているという証拠となり、契約相手が後から保護者から取消されることがないように考えられたためです。

これからは18歳であっても保護者の署名欄が消えます。その場で自分の意思で契約締結が完了することになります。つまり18歳になれば、保護者の同意なくして1人暮らしするための賃貸借契約や携帯電話の契約、クレジットカードの契約などもできることになります。未成年とは違い、成人は保護者の同意なくして契約を締結することができるため自己責任が伴います。

高校卒業までには全員が18歳となり成人になります。今まで金融リテラシーが決して高いとは言えなかった日本で、高校卒業までにある程度の金融知識が付くことは非常に良いことだと思います。FP資格も家計管理・貯金・資産運用・保険加入・住宅ローンといった日常生活に直結したお金の勉強なので、金融リテラシーを身に付けるにはちょうど良い資格です。

REDSエージェントの一員としてはお客様の住宅購入後の生活をゆとりあるものにするためにも、家計管理の専門家として、また不動産エージェントとしても最良最善のアドバイスをさせて頂きたいと思っております。

コメント