皆様こんにちは。

首都圏の一都三県(東京都・神奈川県・埼玉県・千葉県)で不動産仲介手数料「無料」「割引」で注目されております、不動産流通システム【REDS】のエージェント、宅建士の堀 茂勝(ほり しげかつ)です。

さて今回は、前回にひきつづき、変動金利と固定金利の比較をさらに続けてまいります。

今回初めてこのブログをご覧になる方は、下記からご連頂けますと、理解しやすいかもしれません。

連載1:2022年8月31日公開のブログ「金利が急上昇するかも? 変動より固定がいい?」

連載2:2022年9月12日公開のブログ「今後金利は急上昇する? 「固定金利」がいいの?「変動」は怖いの?」

まずは前回の振り返りから・・・。

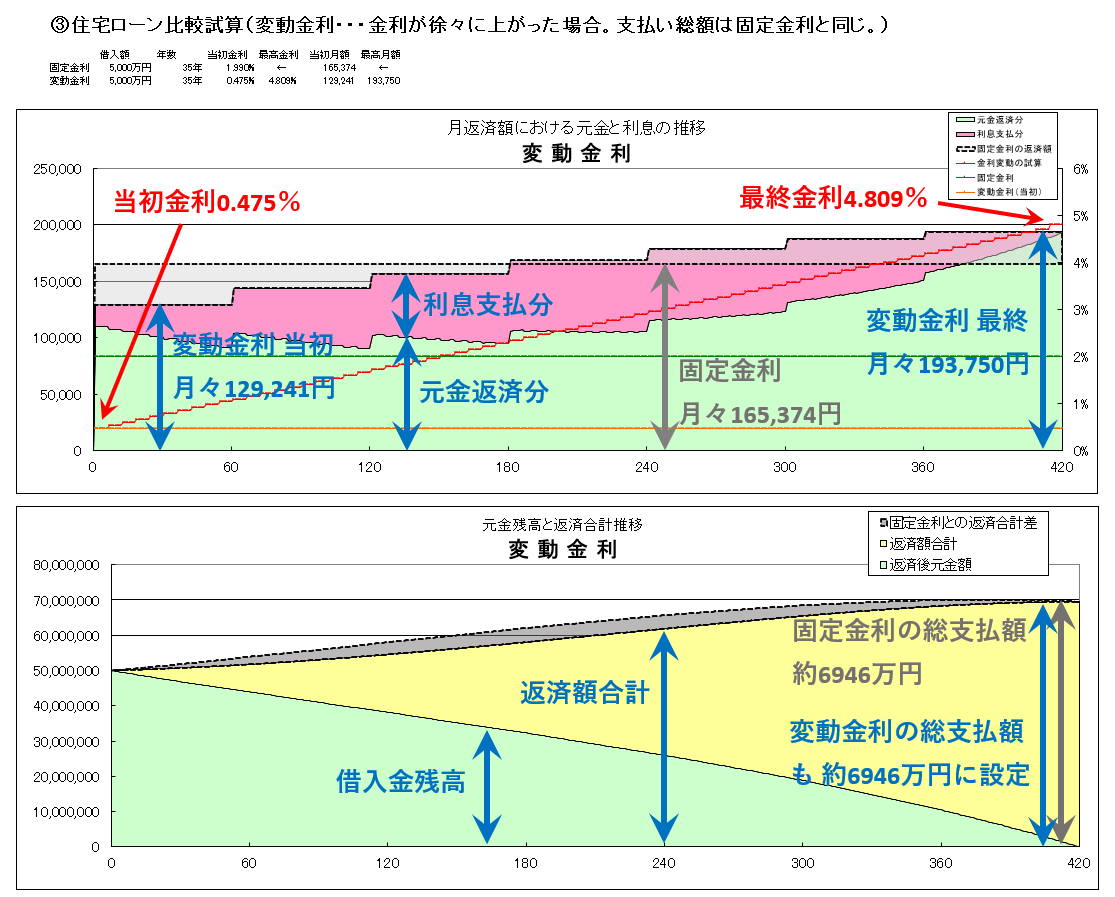

グラフ③「まっすぐ金利上昇」。最終金利4.809%で変動と固定の総額がトントン。

前回、お見せしましたグラフをあらためて掲載させて頂きます。

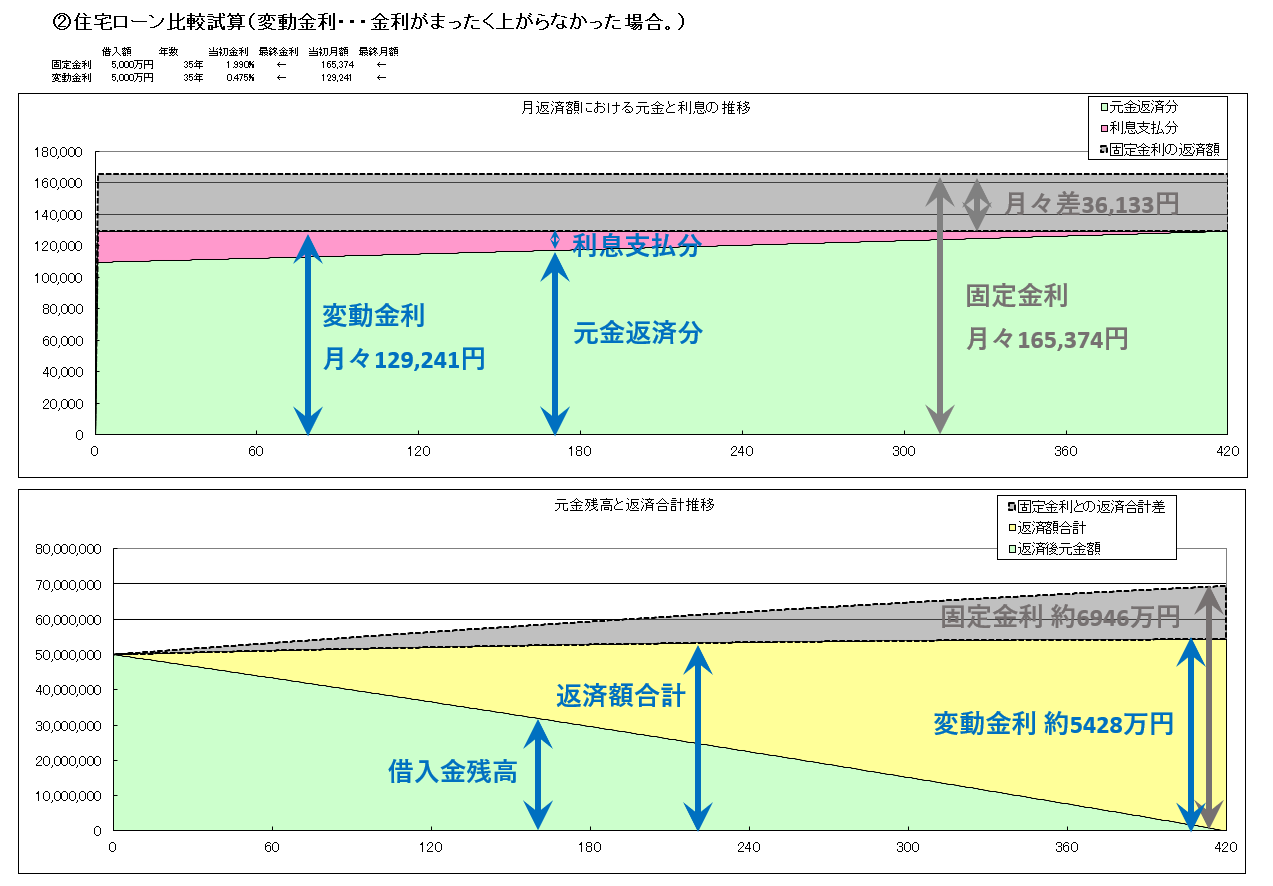

1)そもそも、固定金利を選ぶと、月づき約16.5万円をずっと35年間支払うことが確定していて、総額は約6946万円となる事が決まっています。

2)それに対して変動金利を選ぶと、当初は月づき約12.9万円ですみますので、そのまま金利が変わらなければ固定金利よりも約1518万円総額は少なく済みます。

しかし・・・。

その金利が変わってしまうと、支払う額が変わってしまう。変動金利だと35年間でいくら払うかわからない。不安です。

そこで・・・

3)金利が上昇していった場合をシミュレーションして、見てみましょう。

まずわかりやすく、直線的に金利が上昇していく場合で考えてみることにします。

4)金利がまっすく上昇していったとして、どこまで上昇すれば固定金利と変動金利の『支払い総額がトントン(同額)になるのか』。

それをシミュレーションで求めてみました。それが上の③のグラフです。

「当初0.475%だった金利が、35年後に4.809%になってしまった。」という場合に、変動金利と固定金利の支払総額が同額の、約6946万円になることがわかったのです。

つ・ま・り、0.475%→4.809%に斜めに引いた線よりも、

下側になるような、緩やかな金利上昇であれば、変動金利の方が総支払額が低くなりますし、

上側になるような、急激に金利上昇すれば、固定金利よりも総支払額が増えてしまう。

・・・ということです。

「この低金利はまもなく30年。0.475%が、4.809%なんかに、ならないんじゃないかなぁ?」

「いやいや、米国はすでに6%超だっていってるよ。日本もそのうち・・・?」

「日本が急にそんな金利になったら、中小企業はつぶれるし、住宅ローン破綻も続出、住宅産業も危機になる。そんなに金利上がらないんじゃないの?」

・・・いろいろな意見がありますが、上の結果をもとに、すこしは自分なりの判断で選択はしやすくなりましたでしょうか。

「あれっ?③では、変動金利は最初、月々12.9万円。これでは不公平じゃん!」

ここまでやってみて、あらためて見てみると、③のシミュレーションの場合には、変動金利と固定金利を平等な条件にしていないことに気が付きました。

「当初の支払い」が、変動金利は固定金利よりも約3.6万円も少ないのです。

当初の条件を同じにするのであれば、固定金利と同じ、月づき約16.5万円としてスタートして、比較すべきです。

そうすれば変動金利の場合には、当初あまったお金は貯金できます。そしてある程度貯まったら「繰上げ返済」ができるはずです。

その条件で、あらためてまっすく金利上昇させてシミュレーションしてみました。

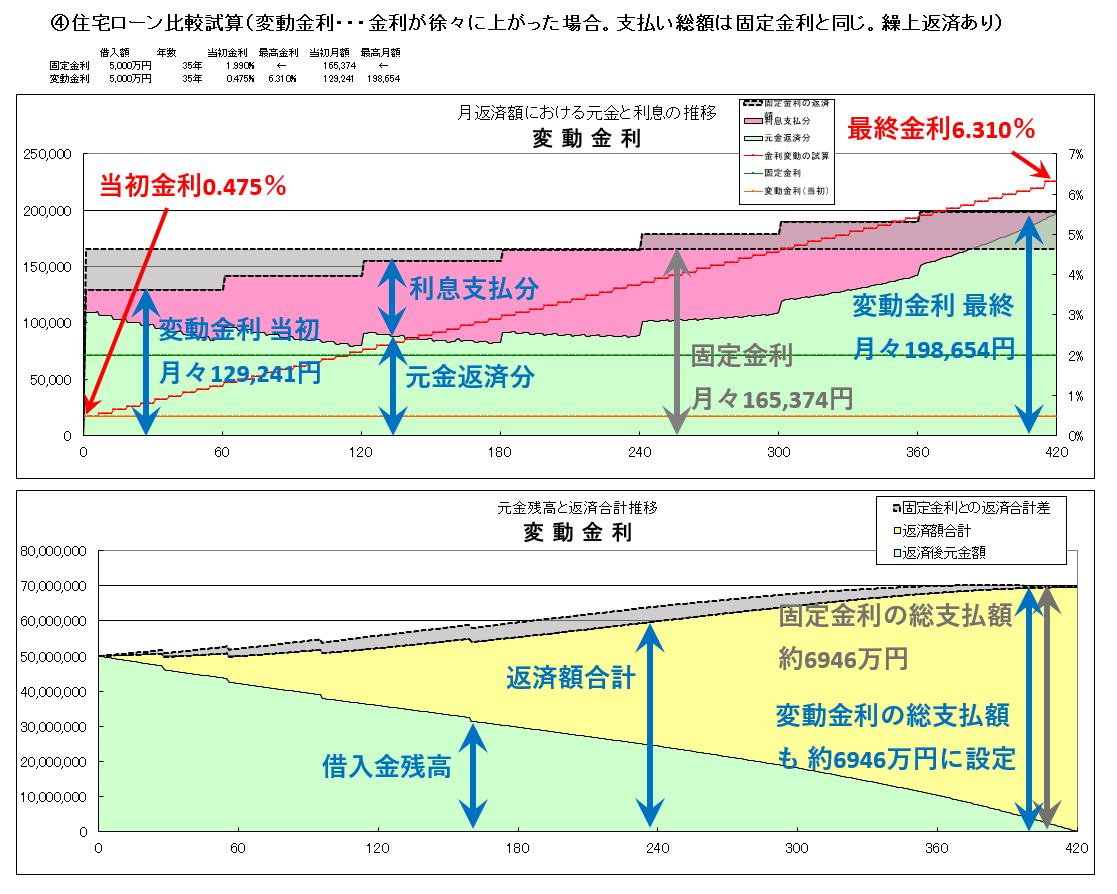

グラフ④「まっすぐ金利上昇(繰上げ返済考慮版)」最終金利6.310%で変動と固定の総額がトントン。

上のグラフは、「変動金利」を選択した場合ですが、月額返済額「当初 129,241円」と、「固定金利」を選択した場合の「198,654円」の差額「当初69,413円」は貯蓄できるものとして、それが100万円貯まった都度、「繰上げ返済」をすることで、「変動金利」の場合は元金が減って早く返済が進む事を加味し、その前提で、金利が上昇していった場合をシミュレーションしてみました。

上のグラフは、「変動金利」を選択した場合ですが、月額返済額「当初 129,241円」と、「固定金利」を選択した場合の「198,654円」の差額「当初69,413円」は貯蓄できるものとして、それが100万円貯まった都度、「繰上げ返済」をすることで、「変動金利」の場合は元金が減って早く返済が進む事を加味し、その前提で、金利が上昇していった場合をシミュレーションしてみました。

こちらも③と同様、直線的に金利が上昇していく場合に、最終金利が何%まで上昇する場合に「変動金利」と「固定金利」の『支払い訴額がトントン(同額)になるのか』。

それをシミュレーションで求めてみたのが上の④のグラフです。

「当初0.475%だった金利が、35年後に6.310%になってしまった。」という場合に、変動金利と固定金利の支払総額が同額の、約6946万円になることがわかったのです。

つ・ま・り、0.475%→6.310%に斜めに引いた線よりも、

下側になるような、緩やかな金利上昇であれば、変動金利の方が総支払額が低くなりますし、

上側になるような、急激に金利上昇すれば、固定金利よりも総支払額が増えてしまう。

・・・ということです。

「この低金利から、さすがに 6.310%なんかに、ならないんじゃないかなぁ?」

「いやいや、米国はすでに6%超だって言っているから、日本だってそのうちなるかもよ。」

「でも、6.310%になって、やっと固定金利と同じなんでしょ。それ以下なら固定金利が必ず損するわけよねぇ。これって固定金利もリスクじゃないの?」

・・・いろいろな意見がありますが、あらためて上の結果をもとに、自分なりの判断で「変動金利」か「固定金利」かの選択は、しやすくなりましたでしょうか。

さて、前回予告しました「バブル再現」シミュレーションですが、今回すでに長文になってしまいましたので、次回でとり上げさせていただきます。

実際の金利の上昇・下落は、③や④のように、まっすぐではありません。急激に金利が上昇して、その後金利が急降下した「バブル」を再現して、シミュレーションしてみましょう。

乞うご期待!。

コメント